来源:投行业务资讯|

发表时间:2024-01-13

点击:4759

文章来源:证监会、深交所、上交所、北交所,投行业务资讯整理

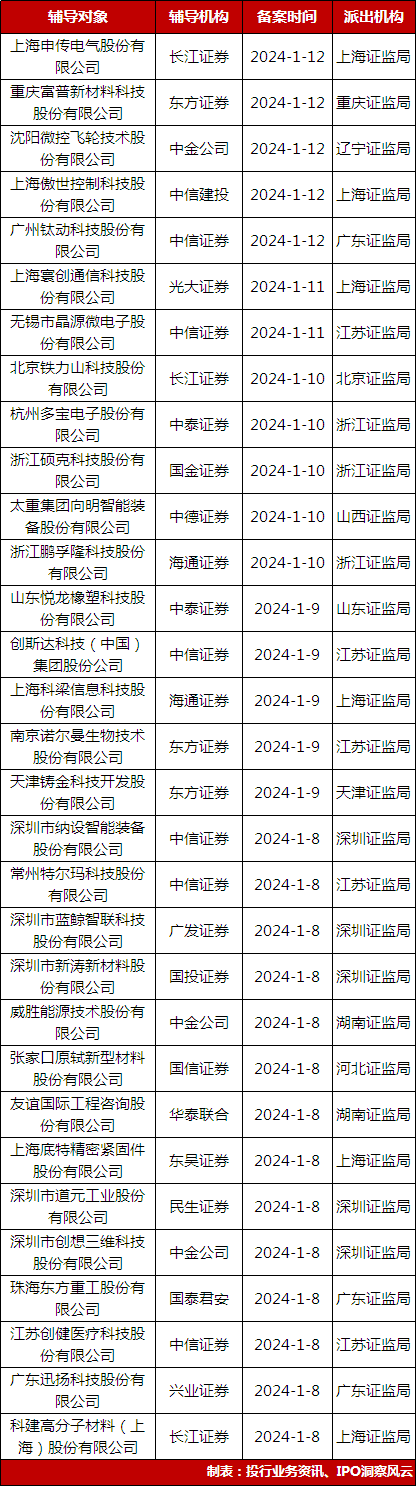

31家启动辅导备案

2024年1月8日-1月12日,启动辅导备案的企业共31家,其中2家IPO重启!

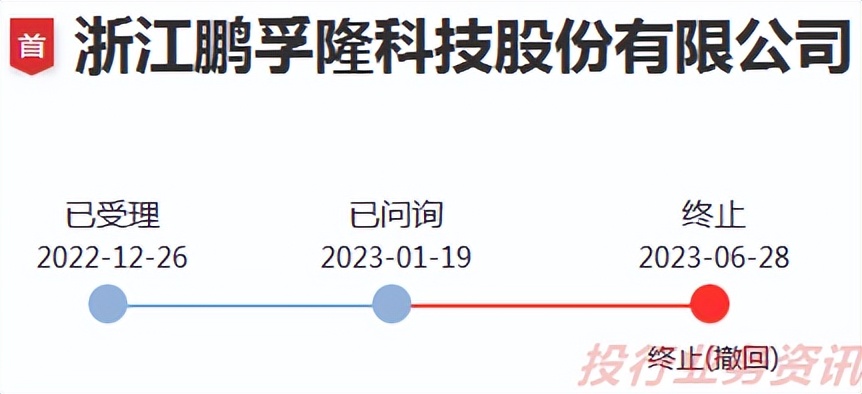

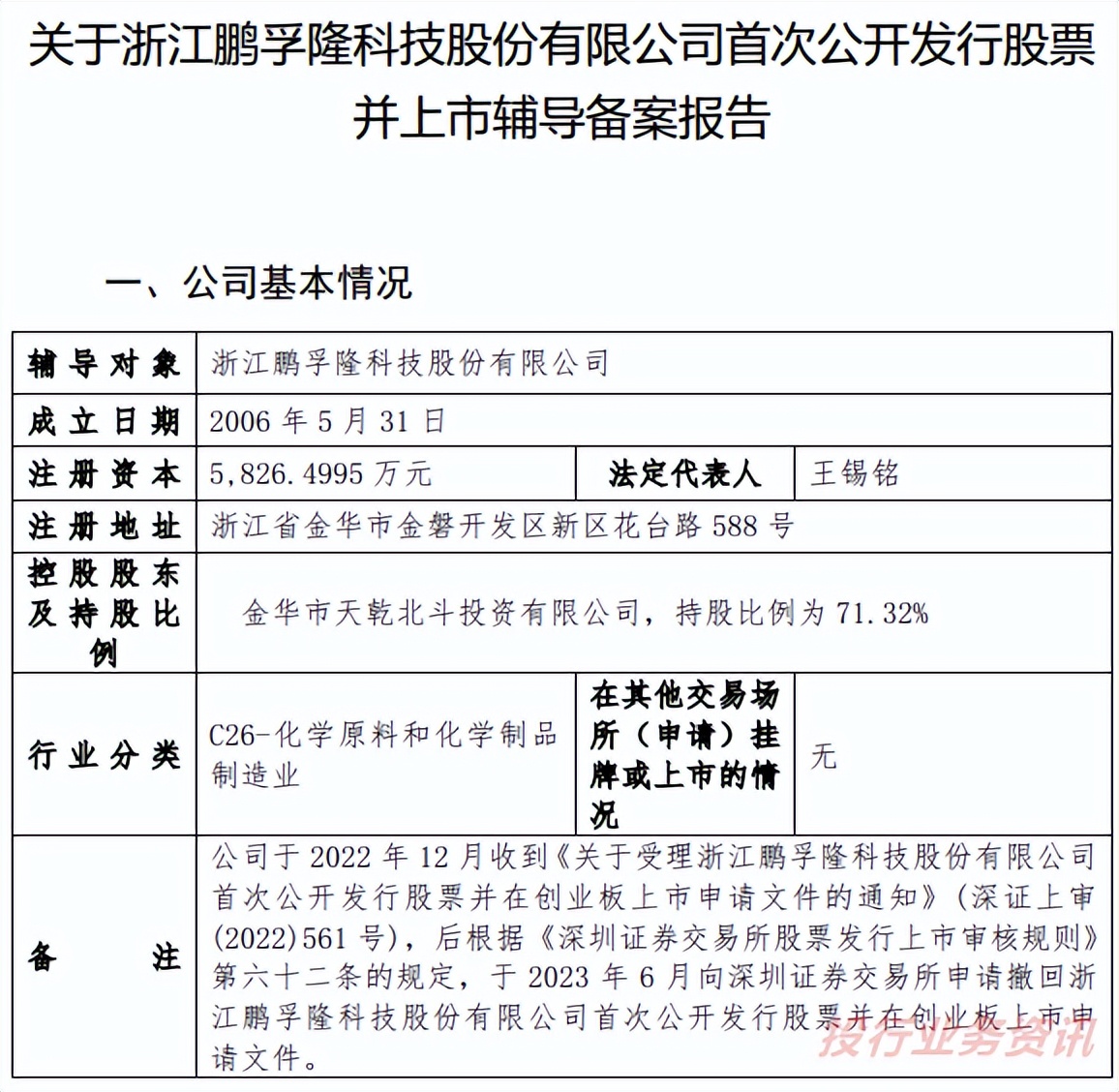

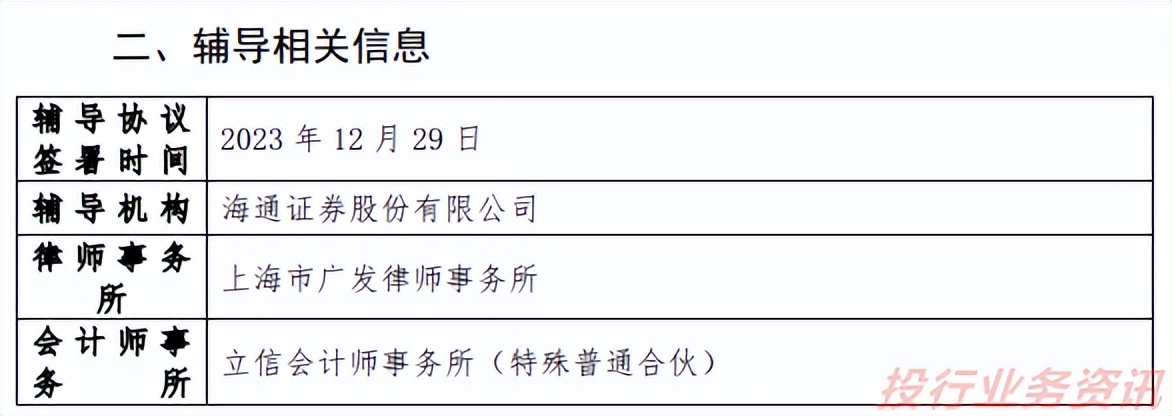

浙江鹏孚隆科技股份有限公司

浙江鹏孚隆科技股份有限公司(“鹏孚隆”)申报创业板2022年12月26日获受理,在首轮问询未回复的情况下,2023年6月26日,浙江鹏孚隆科技股份有限公司申请撤回发行上市申请文件,深交所决定终止对其首次公开发行股票并在创业板上市的审核,2023年6月28日IPO终止。

2023年12月29日,在IPO终止半年后,鹏孚隆携原班人马再次冲击资本市场,重启IPO!

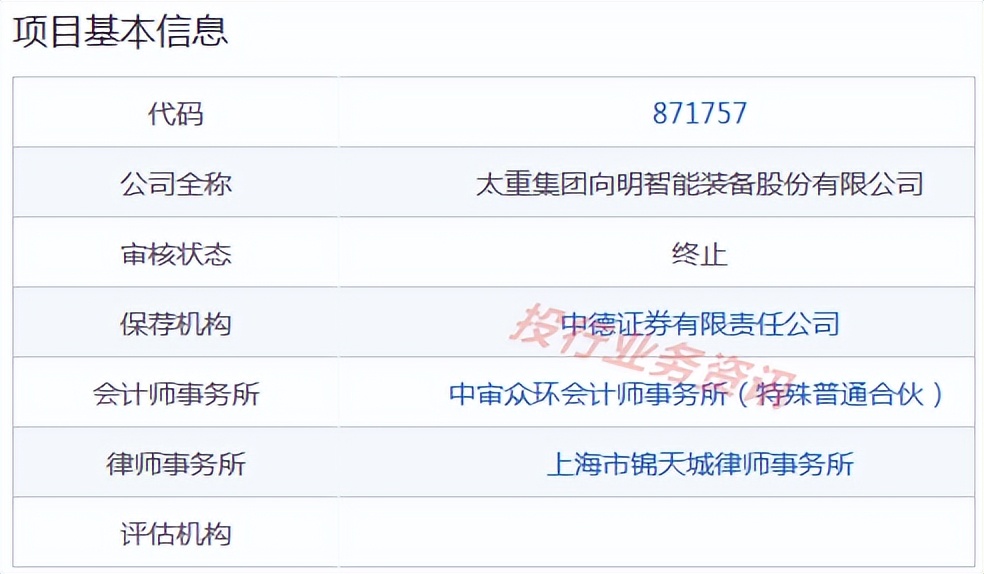

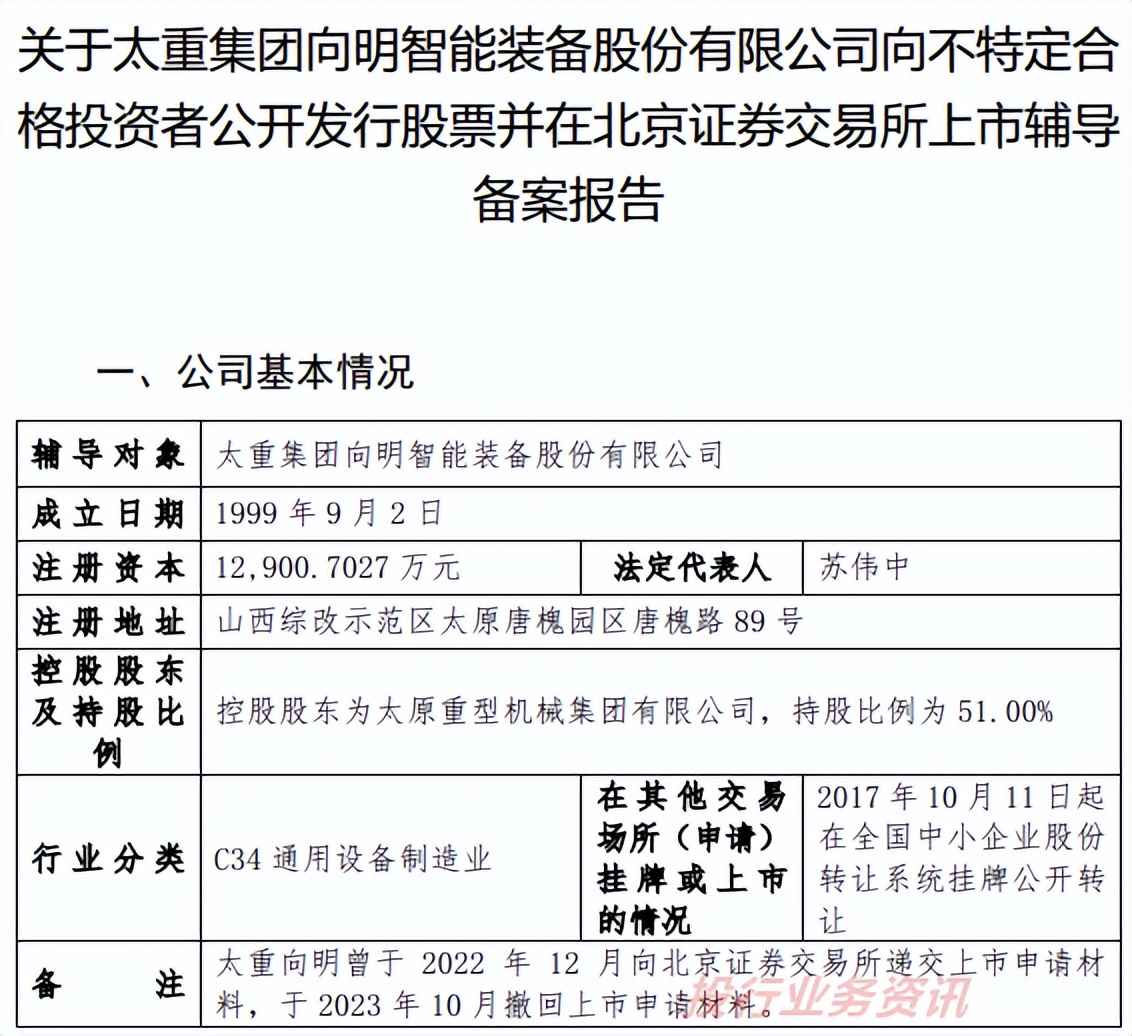

太重集团向明智能装备股份有限公司

太重集团向明智能装备股份有限公司曾于2022年12月向北京证券交易所递交上市申请材料,于2023年10月撤回上市申请材料。

2024年1月8日,在IPO终止2个多月后,太重向明携原班人马再次冲击IPO,宣告重启IPO!

下周5家企业上会

下周,深交所上市委员会召开2024年第2、3次审议会议,上交所上市委员会召开2024年第3次审议会议,北交所上市委员会召开2024年第3、4次审议会议,IPO审核共5家企业。

九州风神、星图测控、聚星科技、恒升医学、东昂科技等多家挂牌不满12个月的企业在北交所上市取得新进展!

万达轴承2023年1月12日挂牌新三板,2024年1月12日刚好期满12个月,公司成为“北交所深改19条”发布后首家挂牌刚满12个月即被安排上会的新三板企业!

万达轴承是首批申请直联审核机制的公司之一,2023年11月6日申请北交所上市获受理,2024年1月19日上会!创造了北交所最快上会纪录,是第一家挂牌新三板不满一年即获北交所受理的企业。

保定维赛新材料科技股份有限公司

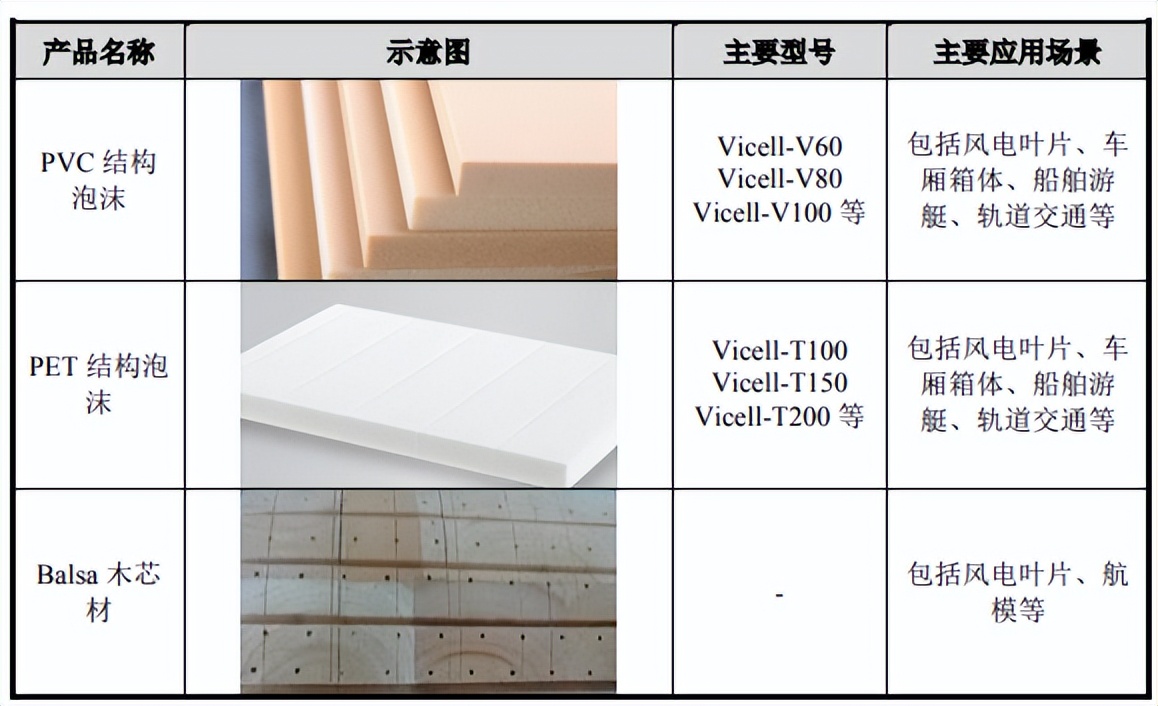

保定维赛新材料科技股份有限公司(“维赛新材”)主要从事高性能结构泡沫材料的研发、生产与销售,核心产品包括PVC结构泡沫、PET结构泡沫等,广泛应用于风力发电、轨道交通和船舶游艇等领域。

公司产品主要包括如下:

公司产品广泛应用于国内外主流风电叶片及整机厂商生产制造中。公司已与中材叶片、中复连众、三一重能、中科宇能、明阳智能、远景能源等国内风电行业知名厂商建立了长期稳定合作关系;并已通过LM风能母公司GE安环审核,对LM风能实现批量供货,系LM风能结构泡沫材料国内唯一内资供应商。

控股股东、实际控制人

苑初明先生直接持有发行人55.88%的股份,并通过凯普瑞间接控制发行人13.73%的股份,苑初明先生直接及间接合计控制发行人69.60%的股份,为发行人控股股东、实际控制人。

本次发行前后股本情况

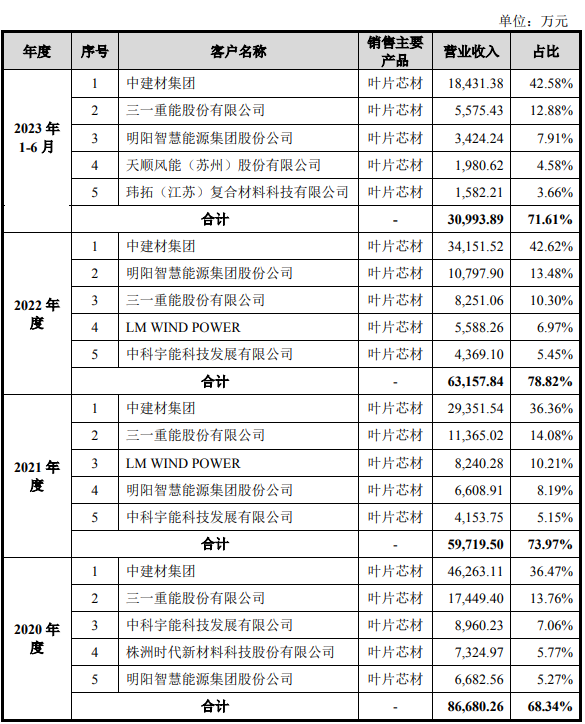

客户集中度较高

报告期各期,公司对前五大客户的销售收入占营业收入的比例分别为68.34%、73.97%、78.82%及71.61%,销售较为集中,其中对归属同一控制下的第一大客户中材叶片、中复连众的合计销售占比分别为36.47%、36.36%、42.62%及42.58%,公司对其销售占比较高。

报告期内,公司前五大客户的销售情况如下所示:

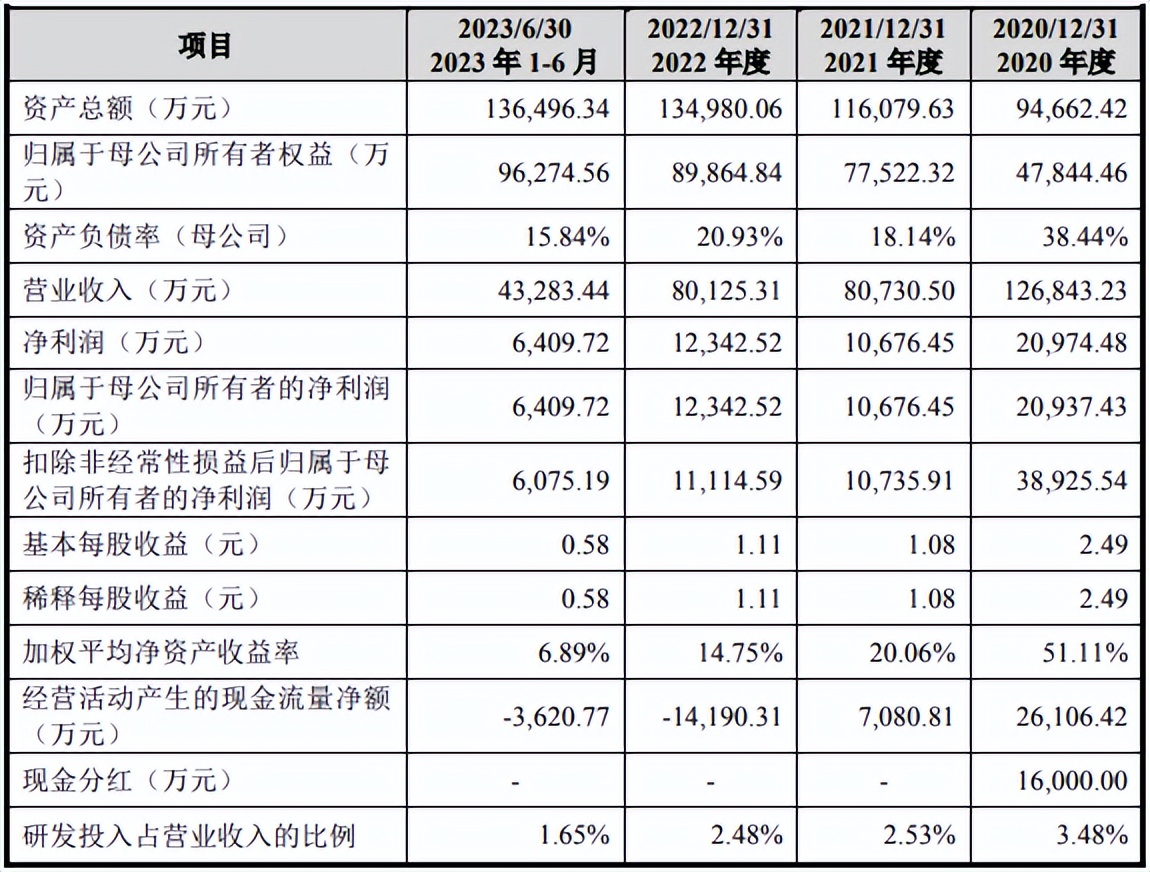

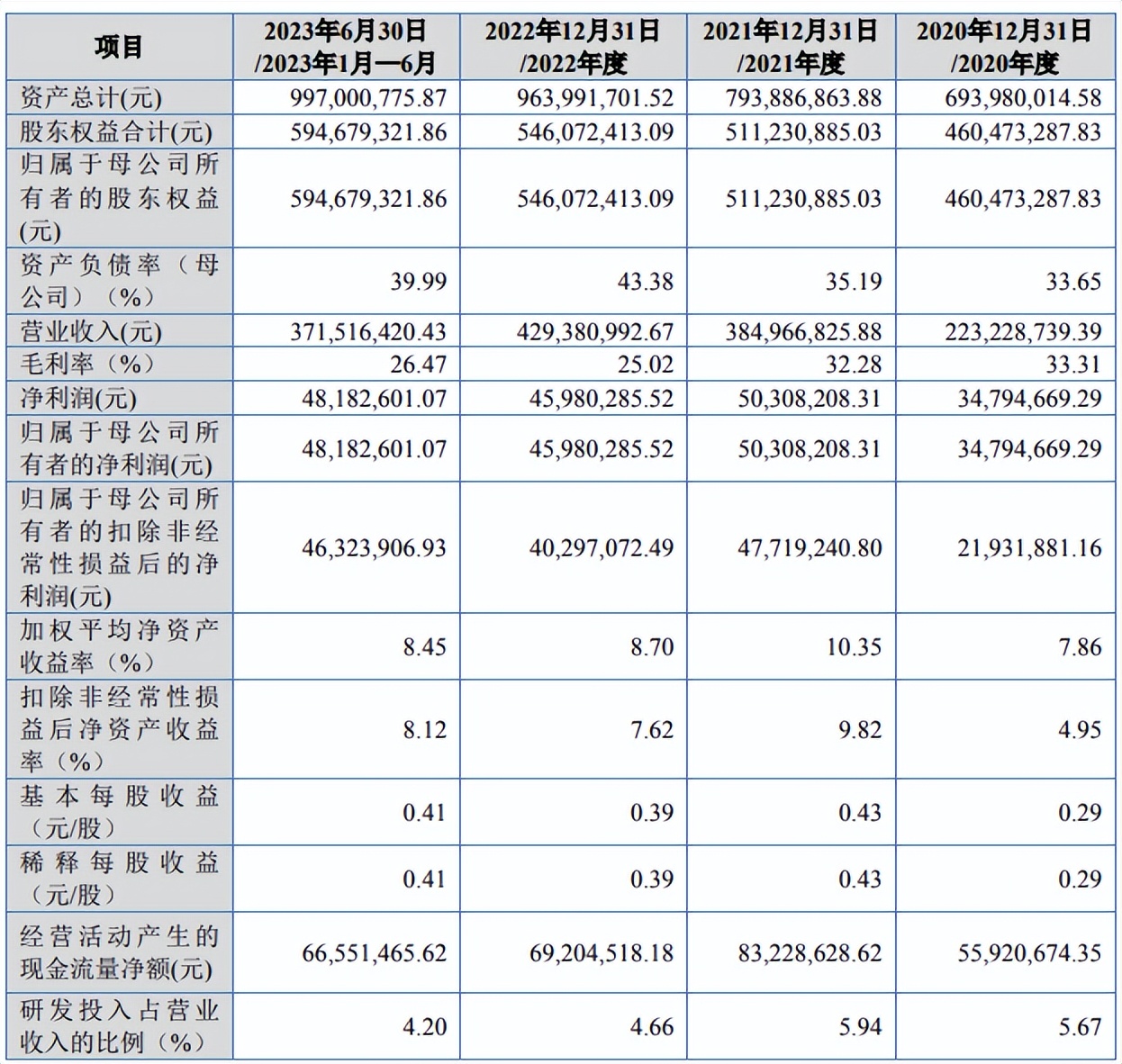

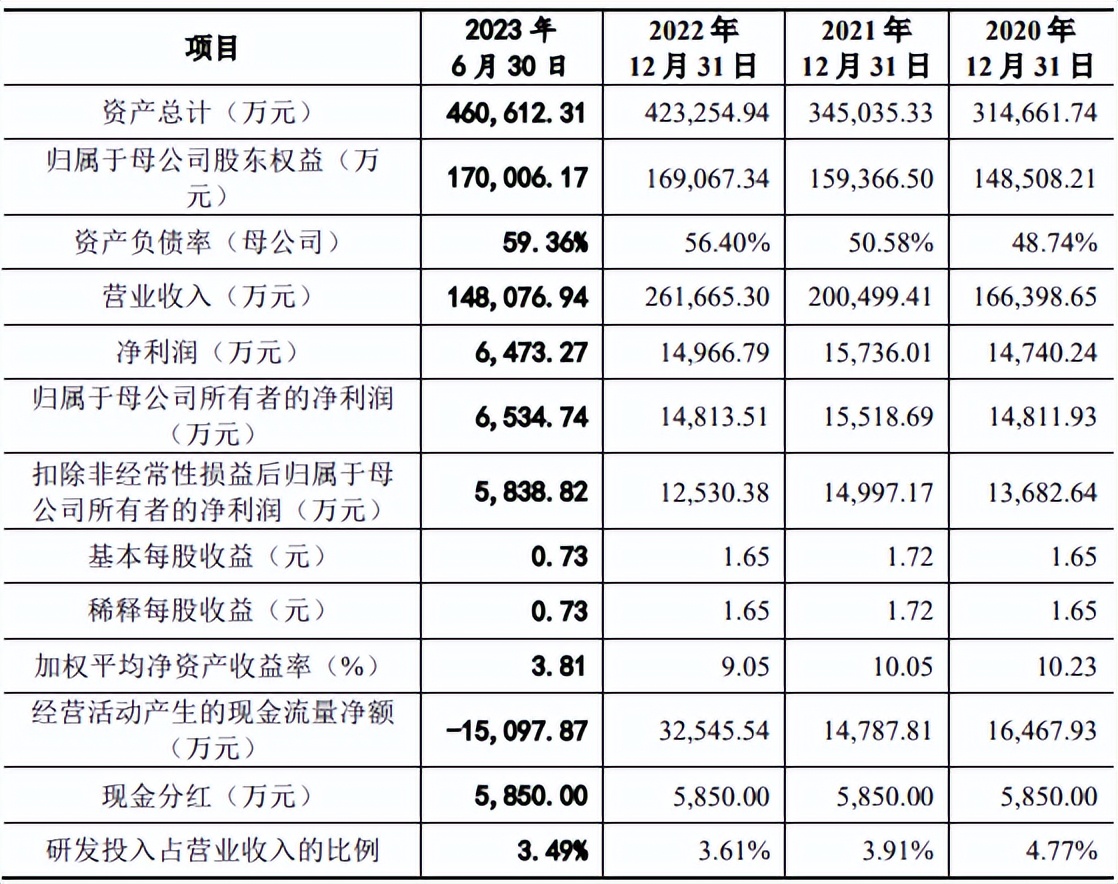

主要财务数据及财务指标

发行人选择的具体上市标准:最近三年净利润均为正,且最近三年净利润累计不低于1.5亿元,最近一年净利润不低于6,000万元,最近三年经营活动产生的现金流量净额累计不低于1亿元或者营业收入累计不低于10亿元。

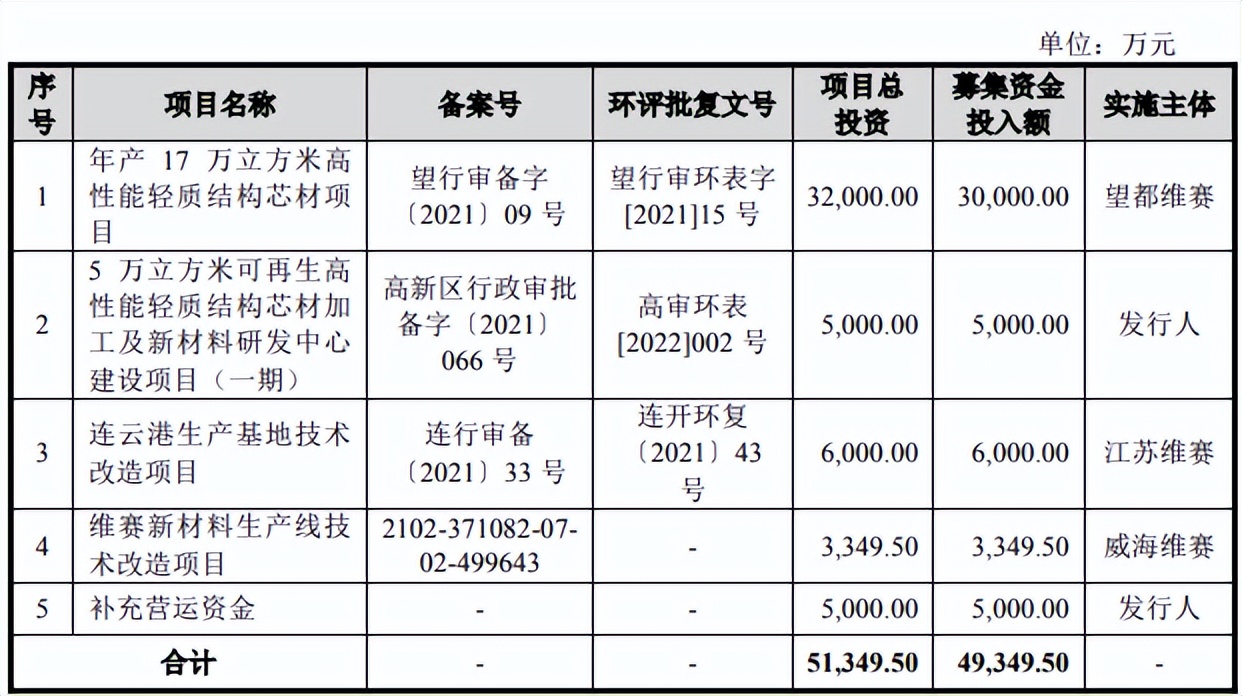

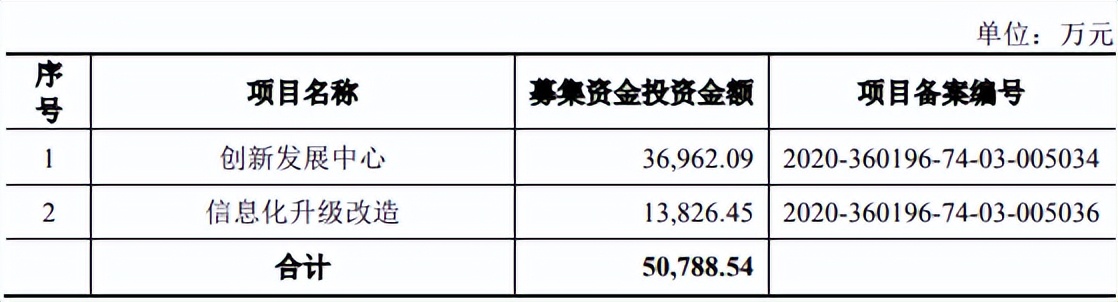

募集资金用途

本次发行不超过37,159,335股,占发行后总股本比例不低于25%,预计融资4.935亿元,发行新股的募集资金扣除发行费用后,拟投资于以下项目:

企业关注热点

发行人报告期内涉及专利诉讼

2023年3月,上市公司天晟新材以侵害发明专利为由起诉发行人。天晟新材主张发行人的侵权产品为VICELL-V系列产品,为发行人主要产品之一。报告期各期,相关产品占发行人营业收入的比例分别为83.69%、85.46%和80.99%。

招股书显示,2023年9月20日,一审法院出具《民事判决书》((2023)鲁02知民初70号),确认发行人涉诉产品未落入原告专利权的保护范围,判决驳回原告的诉讼请求。2023年10月11日,发行人收到天晟新材因不服一审法院判决而提起的民事上诉状。截至本招股说明书签署之日,发行人尚未收到最高人民法院二审受理案件通知书。

湖北戈碧迦光电科技股份有限公司

湖北戈碧迦光电科技股份有限公司(“戈碧迦”)是一家从事光学玻璃及特种功能玻璃研发、制造和销售的高新技术企业,公司为“国家专精特新小巨人企业”。

公司光学玻璃被广泛应用于安防监控、车载镜头、光学仪器、智能投影、照相摄像、智能车灯、高端工艺品等应用领域;报告期内,公司以光学玻璃积累的技术为基础,结合市场需求重点研发特种功能玻璃,通过自主或者合作的方式成功开发纳米微晶玻璃、防辐射玻璃、耐高温高压玻璃等多款特种功能玻璃产品,分别在抗跌耐摔高强度手机盖板、强辐射环境防护及耐高温高压环境应用等领域实现批量销售。目前,公司已成为国内少数可以规模化生产光学玻璃及特种功能玻璃的主要厂商。

控股股东、实际控制人

虞顺积先生持有公司股份29,942,900股,占公司股本总额的25.32%,为公司的控股股东。公司实际控制人系虞顺积先生和虞国强先生,二人为父子关系,二人实际可控制的公司表决权股份比例为35.37%。

主要财务数据和财务指标

2023年1-9月,公司营业收入为59,012.83万元,同比上升98.43%;归属于母公司股东的净利润为8,611.23万元,同比上升275.50%,扣除非经常性损益后归属于母公司股东的净利润为8,330.56万元,同比上升317.32%,业绩上升主要是因为纳米微晶玻璃销售收入大幅提高。

发行人选择的具体上市标准:预计市值不低于2亿元,最近两年净利润均不低于1,500万元且加权平均净资产收益率平均不低于8%,或者最近一年净利润不低于2,500万元且加权平均净资产收益率不低于8%。

募集资金运用

公司拟公开发行不超过2,875.00万股(全额行使本次股票发行的超额配售选择权的情况下)人民币普通股,其中本次公开发行新股的募集资金扣除发行费用后,拟投资于以下项目:

企业关注热点

报告期内,公司与成都光明存在诉讼纠纷

2023年12月25日,公司与成都光明就诉讼纠纷达成和解并签署《和解协议》。诉讼及和解协议的具体情况参见本招股说明书“第十节其他重要事项”之“三、可能产生重大影响的诉讼、仲裁事项”相关内容。《和解协议》约定公司向成都光明支付和解金3,000万元,公司与成都光明双方确认《和解协议》签署之前的事项产生的所有纠纷已全部解决,在协议完整履行的基础上,对协议签署前取得的现有知识产权、技术、商业秘密的合法性、有效性不提出任何异议。当日,公司实际控制人及其一致行动人出具《确认函》,确认将向公司全额补偿所支付的和解金。由于公司实际控制人及其一致行动人将向公司全额补偿所支付的和解金,公司向成都光明支付和解金对公司现金流不会产生实质不利影响,但会减少2023年度公司利润总额3,000万元,对公司当年度的经营成果产生不利影响。

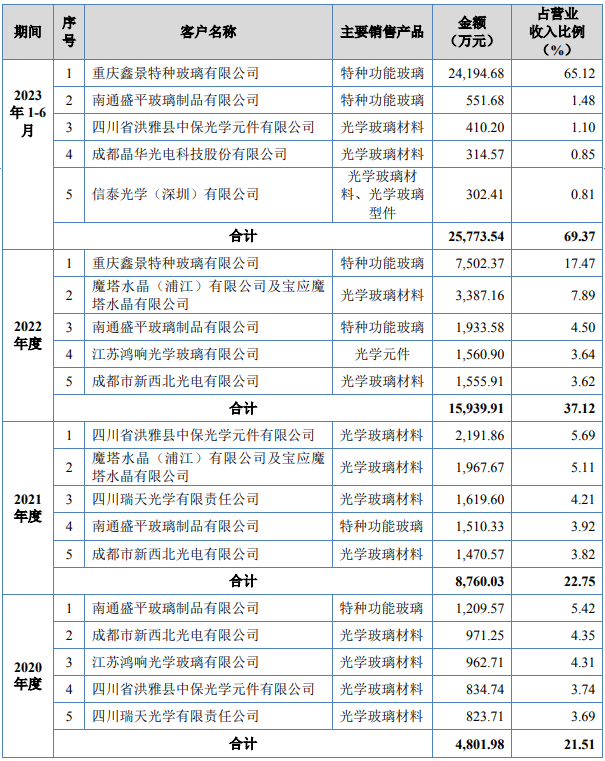

特种功能玻璃单一客户依赖

公司生产的特种功能玻璃主要包括防辐射玻璃、纳米微晶玻璃等,防辐射玻璃主要客户为南通盛平,纳米微晶玻璃唯一客户为重庆鑫景。公司特种功能玻璃的销售对于单一客户具有重大依赖。

报告期内,按照受同一实际控制人控制合并计算口径统计的公司前五大客户销售情况如下表所示:

钧崴电子科技股份有限公司

钧崴电子科技股份有限公司(“钧崴电子”)主要从事电流感测精密电阻及熔断器的设计、研发、制造和销售。主要客户群体涵盖智能手机终端、电脑终端、家电、电池、PD 快充、电源、工业等多个领域的企业。

经过多年的积累和沉淀, 发行人品牌“华德”、“Walter”、“TFT”、“YED”已具有较强的市场影响力。

招股书显示,在电流感测精密电阻方面,发行人现已成长为我国电流感测精密电阻行业领先企业。根据 QY Research 及发行人电流感测精密电阻收入数据,2022 年,发行人在全球电流感测精密电阻市场排名第四,市场份额达到 7.72%;在熔断器方面,目前全球熔断器行业主要份额由海外企业所占据,根据 Paumanok Publications Inc.及发行人熔断器收入数据,2022 年,发行人在全球熔断器市场份额为 1.05%。

控股股东、实际控制人

发行人控股股东Sky Line系在萨摩亚注册的企业,发行人间接控股股东EVER-ISLAND为注册于萨摩亚的公司,实际控制人颜睿志为中国台湾籍。

Sky Line直接持有发行人14,918.4713万股股份,持股占比74.59%,为发行人的控股股东。EVER-ISLAND 持有Sky Line 的99.66%股权,通过Sky Line 间接控制发行人14,918.4713 万股股份,为发行人的间接控股股东。

发行人实际控制人为颜睿志,通过 Sky Line 控制发行人 74.59%的股权。

颜睿志,男,1979 年出生,中国台湾籍。

主要财务数据及财务指标

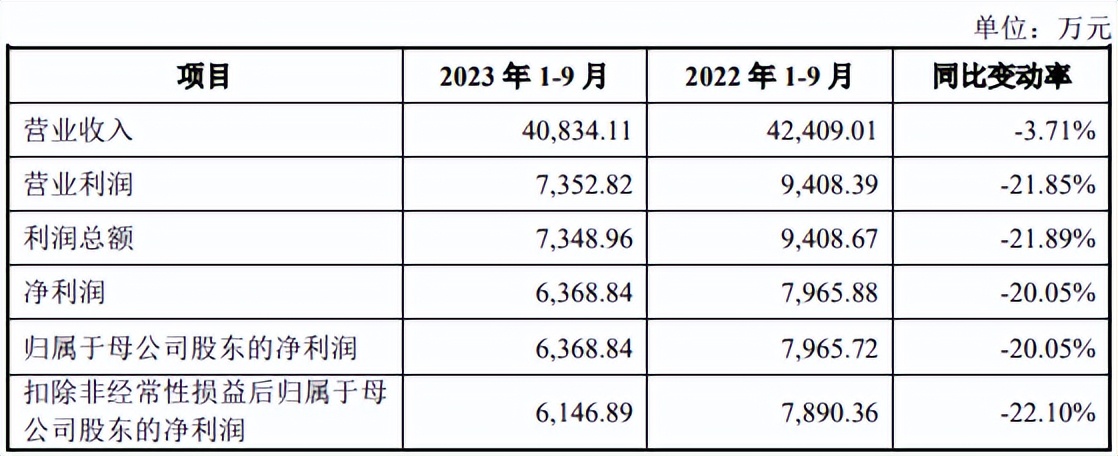

2022年1-9月和2023 年1-9月,公司合并利润表的主要数据及变动情况如下:

2023年 1-9月发行人营业收入与去年同期下滑3.71%,营业利润与去年同期相比下滑 21.85%,利润总额与去年同期相比下滑21.89%,净利润与去年同期相比下滑 20.05%,扣除非经常性损益后归属于母公司股东的净利润与去年同期相比下滑 22.10%。

发行人选择的具体上市标准:最近两年净利润均为正,且累计净利润不低于5,000 万元。

募集资金运用

本次公开发行股票不低于 6,666.67 万股(不含采用超额配售选择权发行的股票数量),占发行后总股本的比例不低于 25%,预计融资11.2745亿元,实际募集资金扣除发行等费用后,拟按照轻重缓急投资以下项目:

企业关注热点

期后业绩

2022年,发行人营业收入、扣非后归母净利润分别同比下降3.00%、17.60%。根据盈利预测报告,发行人预测2023年营业收入为53,995.35万元,同比下降1.07%;扣非后归母净利润为8,001.44万元,同比下降5.92%。

毛利率明显高于同行业可比公司

2022年及2023年上半年,发行人电流感测精密电阻收入占比均在6成左右;报告期内,发行人电流感测精密电阻的毛利率分别为62.84%、62.21%、61.34%、54.97%。毛利率明显高于同行业可比公司综合毛利率水平。

中国瑞林工程技术股份有限公司

中国瑞林工程技术股份有限公司(“中国瑞林”)是一家专业工程技术公司,主要为境内外有色金属采矿、选矿、冶炼、加工产业链客户提供包括工程设计咨询、工程总承包、装备集成等在内的工程技术服务,同时公司业务还延伸到环保、市政等领域。

公司前身最早是成立于1957年的“南昌有色冶金设计研究院”,先后隶属于原国家冶金工业部和中国有色金属工业总公司,是国家有色行业8家部属甲级设计单位之一。

根据美国《工程新闻记录》(ENR)发布的2023年度“国际工程设计公司225强”榜单中,中国瑞林排名第125位。2023年度“全球最大250家国际承包商”榜单中,中国瑞林首次入选,排名第207位。

控股股东和实际控制人

截至2023年6月30日,公司无控股股东和实际控制人。公司前三大股东中色股份、江铜集团和中钢股份分别持有公司23%、18%和10%的股权,单一股东持股比例均未超过30%。

本次发行前后,公司股本结构如下:

6个员工持股平台,瑞有林、瑞志林、瑞者林、瑞事林、瑞竟林、瑞成林分别持有发行人9.50%、9.37%、8.53%、7.62%、7.26%、6.72%的股份,合伙人数量分别为58名、50名、77名、37名、41名、55名,均为中国瑞林员工,且均为普通合伙人。

2007年,发行人改制设立时,指定22名员工为显名股东,由显名股东与不显名股东签订委托协议,由22名显名员工股东代替444名不显名员工股东认购瑞林有限49%的股权,发行人历史沿革中存在员工代持超200人的情形,不符合当时适用的《证券法》的相关规定。

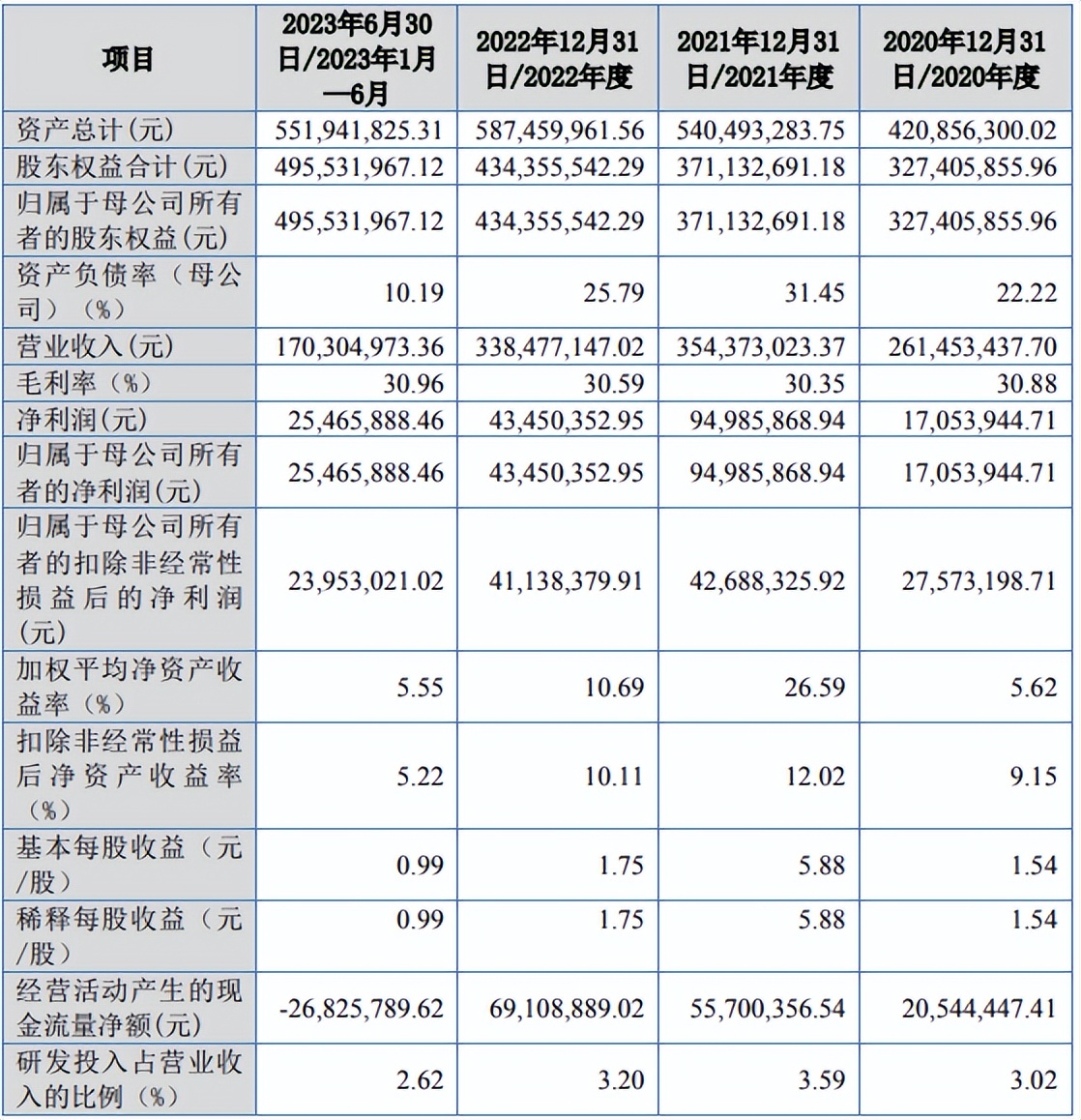

主要财务数据和财务指标

发行人选择的具体上市标准:最近3年净利润均为正,且最近3年净利润累计不低于1.5亿元,最近一年净利润不低于6,000万元,最近3年经营活动产生的现金流量净额累计不低于1亿元或营业收入累计不低于10亿元。

募集资金用途

本次公开发行新股数量不超过3,000万股,占本次发行后股份总数不低于25%,拟融资5.08亿元,本次发行募集资金扣除发行费用后,公司将投资于以下项目:

企业关注热点

客户集中度较高

报告期内,公司工程总承包业务前五大客户收入占比分别为72.85%、77.05%、94.89%和99.30%,装备集成业务前五大客户收入占比分别为69.54%、59.18%、52.95%和77.66%,公司工程总承包业务和装备集成业务存在客户集中度相对较高的情况。

江苏万达特种轴承股份有限公司

江苏万达特种轴承股份有限公司(“万达轴承”)主营业务为叉车轴承及回转支承的研发、生产和销售,主要产品包括叉车轴承(主滚轮轴承、侧滚轮轴承、链轮轴承、复合轴承、复合轴承组件)、回转支承等。公司为国内规模最大的叉车专用轴承制造商,产品销往全国各地及东南亚、美国、欧洲等国家和地区,被广泛应用于工程机械、港口机械、轧钢机械、矿山冶金机械、煤矿机械、石化机械、物流机械、智能装备、特种装备等诸多领域。公司是全国首批专精特新“小巨人”企业和国家级制造业单项冠军企业。

控股股东、实际控制人

万达管理直接持有公司44.27%的股权,系公司控股股东。公司的实际控制人为徐群生、徐飞和徐明。

徐群生先合计控制公司49.71%表决权,徐飞系徐群生之子,合计持有公司3.65%股份,徐明系徐群生之子,直接持有万达轴承4.79%股权。

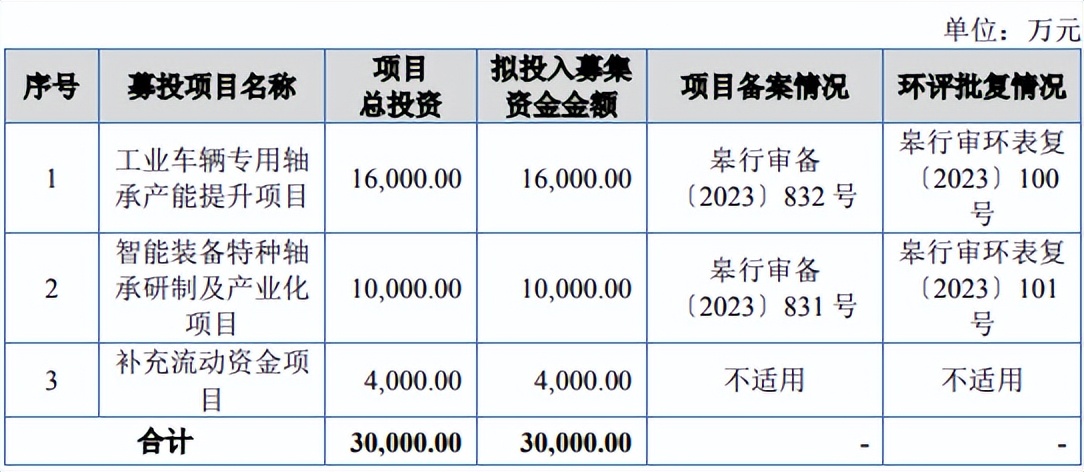

主要财务数据和财务指标

发行人选择的具体上市标准:预计市值不低于2亿元,最近两年净利润均不低于1,500万元且加权平均净资产收益率平均不低于8%,或者最近一年净利润不低于2,500万元且加权平均净资产收益率不低于8%。

募集资金运用

公司本次拟向社会公众公开发行人民币普通股(A股)股票不超过891.7374万股,发行后公众股东持股比例不低于25%,募集资金扣除发行费用后的净额将全部投资于以下项目:

企业关注热点

客户集中度较高

公司下游行业为叉车行业,根据中国工程机械工业协会统计数据,2021年前九名叉车厂商市场占有率合计为92%,市场集中度较高,因此公司客户也呈现出相对集中的特点。报告期各期,公司的主要客户为安徽合力、杭叉集团、中国龙工、丰田叉车、凯傲集团等境内外叉车龙头企业,前五大客户的销售占比分别为56.92%、52.69%、48.82%和52.80%,占比较高。

封面来源于图虫创意

[声明]本文来源于互联网转载,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性、准确性等负责,尤其不对文中产品有关功能性、效果等提供担保。本站文章版权归原作者所有,内容为作者个人观点,本站提醒读者,文章仅供学习参考,不构成任何投资及应用建议,如需转载,请联系原作者。如涉及作品内容、版权和其它问题,请与我们联系,我们将在第一时间处理!本站拥有对此声明的最终解释权。